众所周知,湾区以高收入,高房价著称。

特别是疫情期间,科技公司的估值飞速增长,整个湾区的房价也随之疯涨。

然而,随着通胀加剧,美联储持续加息,目前绝⼤部分科技公司的市值已经跌回到疫情前,甚至比疫情前更低。

上周⻢斯克引爆硅谷裁员潮,推特裁员50%震惊科技圈。

今天脸书⺟公司Meta开启史上⾸次⼤规模裁员。

苹果、亚⻢逊、⾼通等科技巨头集体暂停招聘,硅⾕仿佛⼀夜之间进⼊“寒冬”。

那么,湾区的房产市场将会受到什么样的冲击?房价会崩盘吗?买家何时进场抄底?

01

我们以San Jose为例,来看看目前湾区房产市场的概况

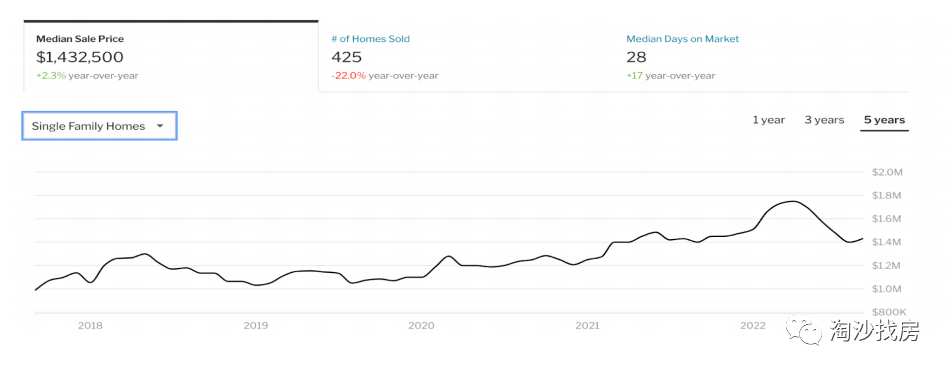

⾸先,我们来看看San Jose不同房屋类型的市场情况。

9⽉,San Jose的独⽴屋的中位价是143.25万美元,⽐去年上涨2.3%,但⽐今年4⽉份的最⾼点下跌了11.5%。共成交425套,⽐去年下降了22%。

房屋上市后,⼀套房⼦的平均市场停留时间为28天,⽽去年仅为11天。可⻅,随着市场不确定性因素增多,买家的观望情绪浓厚,房屋销售周期变⻓,房屋销售量随之减少。

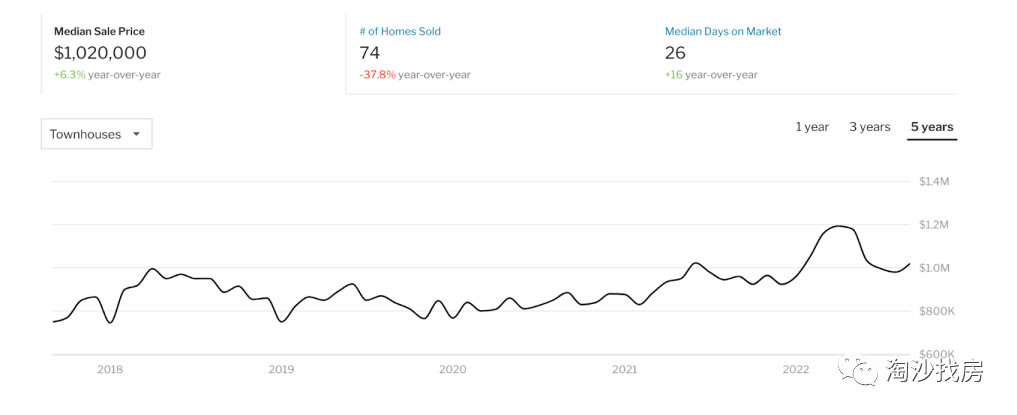

San Jose的town house的中位价是102万,⽐去年上涨6.3%。9⽉共成交74套,⽐去年下降了37.8%。平均市场停留时间为26天,⽽去年仅为10天。

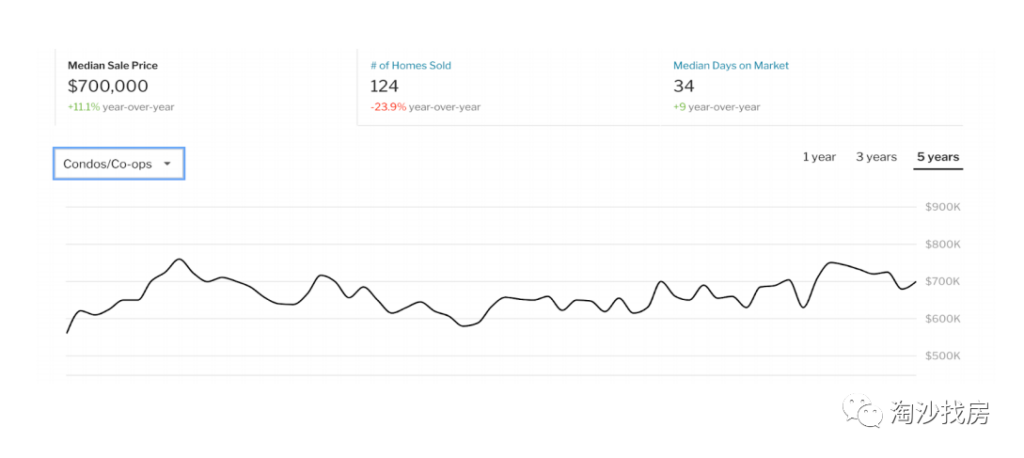

San Jose的condo中位价是70万美元,⽐去年上涨11.1%。9⽉共成交124套,⽐去年下降了23.9%。平均市场停留时间为34天,去年是25天。

值得注意的是,与疫情期间独⽴屋⼤涨的⾏情相⽐,condo的屋主们是卖了个寂寞。

由此可⻅,湾区不同房屋类型中位价格差异很⼤,condo明显不受欢迎,房

价⾄今没有回到2018年的⾼点。因此,买房的朋友们要注意,如果追求房屋

升值,在湾区不太适合买condo。

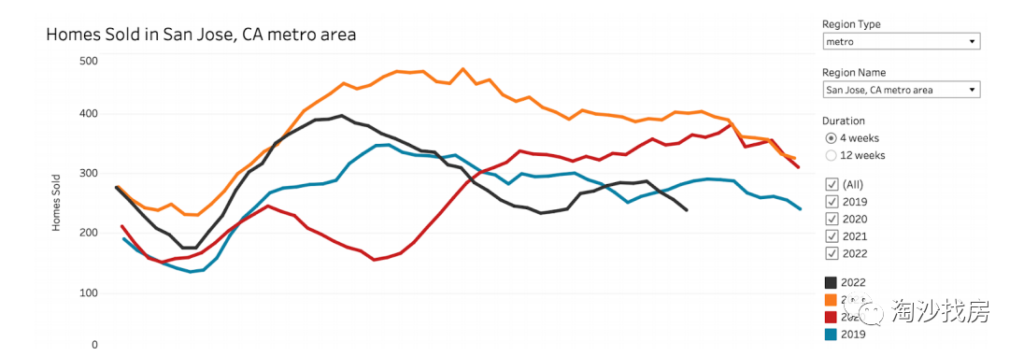

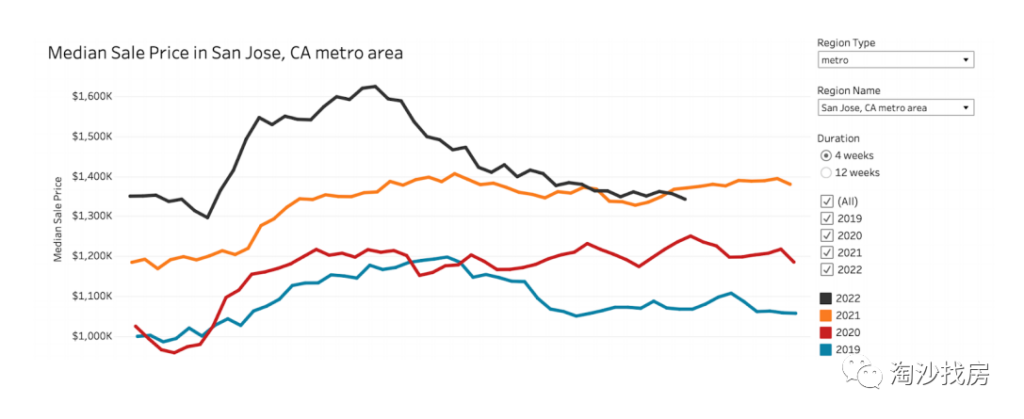

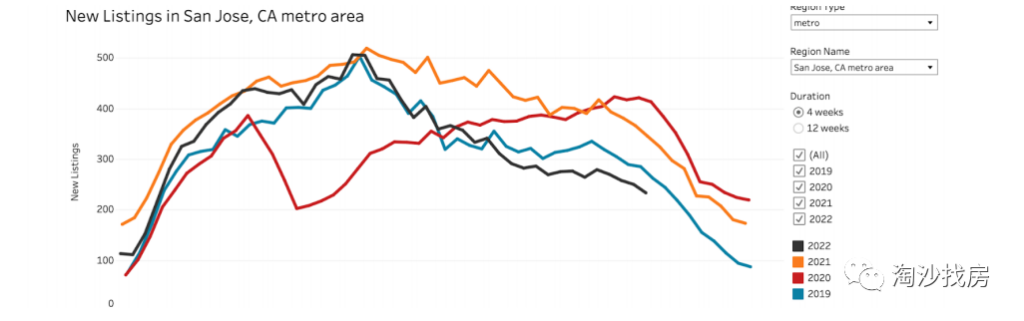

其次,我们再来看看,与前⼏年相⽐,San Jose都会区的房屋销售数据以及新上市房源情况。

10⽉,San Jose房屋销售数量继续减少,只有238套,⽐去年减少40%,是最近4年⾥同期销售数量最少的。

从房价趋势来看,San Jose的房价在4⽉份达到最⾼点后开始⾛下坡路。

在进⼊10⽉之前,今年房屋销售中位价,⼀直都⽐去年⾼。但是随着房价的持续下跌,进⼊10⽉后,San Jose的房屋销售中位价⾸次出现⽐去年同期下降2%的情况。

另外,San Jose新上市房源也在减少,10⽉新上市房源233套,⽐去年减少34%,⽽且数量⽐前⼏年都要低。

可⻅,随着市场逐渐冷却,房价持续下跌,卖家也在犹豫,买卖双⽅在互相博弈。

02

从微观的具体房源来看看,市场上什么样的房子在持续降价

什么样的房⼦依旧抢⼿?

打开Redfin,我们会发现在售的房屋有hot标识变少了很多。有的房⼦在市场上停留超过三个⽉,连续降价好⼏次都没有进⼊合同。

⽐如:802 Cherry Orchard Pl,Santa Clara, CA 95051,4房2.5卫,2,140sqt。今年5⽉17⽇成交价是$2,231,500。但是6⽉29⽇,却以$215万的价格上市,之后不断降价,⽬前11⽉3⽇挂价是$1,737,000。

这套房⼦看记录是opendoor的,他们买在了市场最⾼点,然后现在⼜降价接近50万,仍然没有卖掉。

细看这房子,就会发现有几个很明显的缺点:

1,lot小,只有2750sqt;

2,学区⼀般,小学只有4分,中学也只有6分。

3,房⼦沿⻢路,有噪⾳灰尘;

4,还有hoa,$268/month。

这些缺点,大大限制了房产的增值。尤其在房市下⾏周期,降价不到位,就⽐较难出⼿。那么,在湾区,什么样的房⼦依旧抢⼿?

⽐如:59 Del Monte Ave,LOS ALTOS, CA 94022,3房2卫,1,284sqt,挂价$2,298,000,10⽉27⽇上市,就是hot,11⽉4⽇上市⼀周就pending了。

房⼦很⼩,很破旧,但它的地段很不错,lot⽐较⼤,有6,804 Sq. Ft,学区也不错。

⽐如:20669 Scofield Dr,Cupertino, CA 95014,这也是个破旧的房⼦,10⽉12⽇上市就收到20个offer,8天就pending了,有的agent还没来得及看就被⼈抢⾛了,据说成交价超过2.55m,⾼于asking近50万。

这房⼦的优点,就更典型了,lot很⼤,0.26 Acres,好学区,好地段,是公开市场的好deal,抢的⼈肯定就多了。

可⻅,湾区⼨⼟⼨⾦,房龄和屋况不是问题,决定房屋价值的是⼟地⼤⼩以及它所在的学区和位置。(当然,如果你是卖家,想要把价格卖的更⾼,最好把房⼦装修装饰⼀下,把潜在的价值都挖掘出来。)Lot⼤,学区好,交通便利,没有硬伤的房⼦,总是最抢⼿的。

即便在经济衰退期,也是最抗跌最保值的。⼀旦房市进⼊上升期,也是涨的最多的。03

从历史数据,我们来看看湾区房价走势

重点分析通胀/美联储加息以及与房价之间的关系。

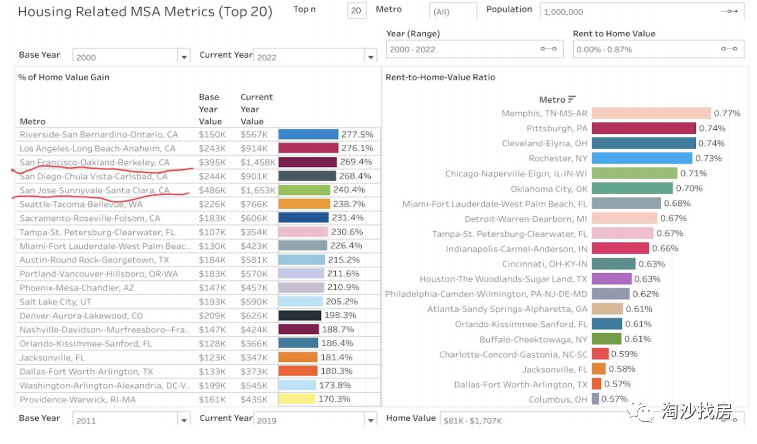

根据淘沙找房数据显示,从2000年到现在,San Francisco-Okland-Berkeley都会区房价从395k涨到1458k,涨幅269%。

San Jose-Sunnyvale-Santa Clara都会区房价从486k涨到了1653k,涨幅240%。

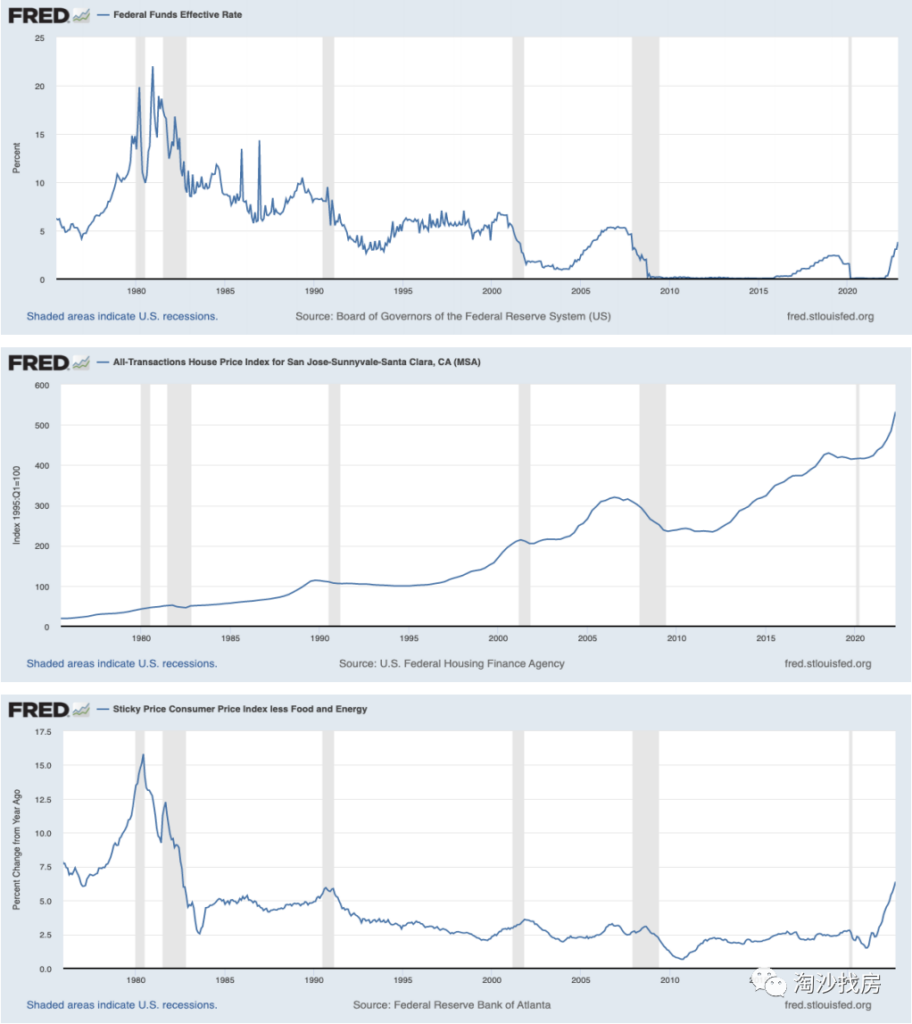

那么,我们再来看看下⾯三张图表,分别是利率,房价和通胀数据。

在最近40多年⾥,总共经历了6次recession,时间最⻓的是⼀次是2008年,持续了将近18个⽉,最短的⼀次是2020年,只有短暂的1.5个⽉。

经济是有周期的,房市也是。我们可以看到,除了2020年是因为疫情导致的recession,其它⼏次recession⼏乎都是以美联储加息到⼀定程度以后开始,以美联储降息到⼀定程度结束的。

每次recession之前,房价的⾼点和美联储加息的⾼点基本保持⼀致,随后经济衰退,房价进⼊下跌周期。recession持续时间越⻓,对房价造成的杀伤力也会越⼤,也就是说,房价在低⾕徘徊的时间会变⻓。

Recession出现以后,美联储开始逐步降息,房价随之企稳,过渡⼀段时间以后,市场信⼼恢复,⼜开启了新⼀轮的房价上涨。

可以说,在过去的40多年⾥,房价⼀直是螺旋式上升的,⽽且是⼀波⽐⼀波⾼。

我们再来看看通胀⽔平对房价的影响。

从图中,可以看出,发⽣在1980年的recession,通胀特别严重,即便美联储疯狂加息,但是房价并没有下跌。

直到1981年再次出现recession,这个时候通胀开始迅速往下⾛,利率仍然处在⾼位,房价才开始下跌。可⻅,在⾼通胀的时候,即便是⾼利率,进⼊经济衰退期,房⼦因为有抗通胀的优点,相对来说,还是⽐较能抵御⻛险的。

每次经济衰退⾯临的情况可能都不同,但我们可以通过查看历史数据,以史为鉴,了解⼀些信号,获得⼀些启发。04

当前面临的情况,房价是否会崩盘

如今,机构⼤佬们对于recession的判断⼏乎是⼀致的,都认为经济衰退不可避免。确实,从上⾯的历史数据也可以看出,除去2020年因为疫情的特殊情况导致短暂的衰退,繁荣的时间已经够久了,也该衰退了。

我们来看看失业率和recession的关系。从图中可以看出,每次recession开始之前,失业率都处于低点,在2.5-5之间。

⽬前,9⽉湾区的失业率是2.2,处于历史最低点。

然而,随着美联储持续加息,科技公司的股价不断创新低。根据trueup数据显示,目前科技公司的平均股价⽐去年⾼点下跌了60.4%,其中有34%的科技公司(158家)下跌幅度超过75%,真的是惨不忍睹。

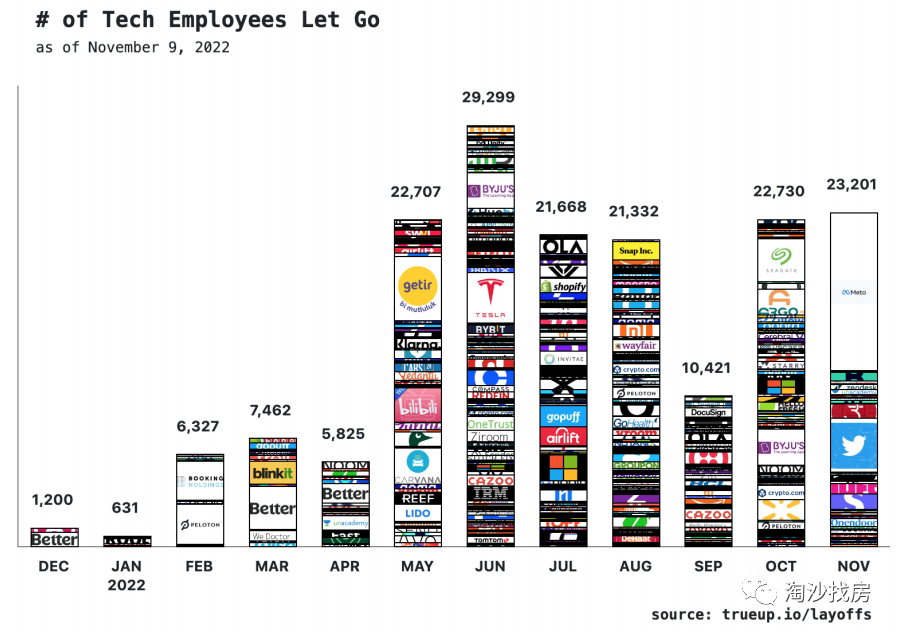

科技巨头们也扛不住了,纷纷裁员/冻结招聘。如图所示,随着科技公司的股价持续下跌,裁员潮不断袭来,⼀波接着⼀波。

在刚刚过去的10⽉,科技公司裁员⼈数达到22730,11⽉才刚开始,裁员就已经达到23201⼈。正如此前华尔街⽇报报道的,脸书⺟公司Meta今天如期进⾏⾸次⼤规模裁员,裁减超过11000个⼯作岗位,裁员⽐例⾼达13%,招聘冻结延⻓到明年第⼀季度末。

可以预⻅,湾区未来的失业率将会上升。这也预示着⼈们对⾼房价的承受能⼒会下降,购房的需求会受到抑制。因此,房价会继续承压往下⾛。

从供给端来看,Angi做了⼀份关于美国住房短缺最严重的⼤都会城市的研究报告,排名第⼀的是San Jose。湾区⼟地有限,能开发的⼏乎都已经开发了。

供给不⾜的现象将⼀直存在。⽽且这些年房价⾼涨,房屋净值增长了很多,屋主除⾮特别急需⽤钱,⼀般不舍得在房价下跌的时候卖掉低地税的房子。

这也意味着,湾区房价会下跌,但要崩盘概率很小。总之,历史数据告诉我们,每次经济衰退都蕴藏着地产投资的良机。

如今我们正⾯临着经济衰退,危险与机遇并存。房价在下跌,跌幅会有多⼤,将持续多久,主要取决于通胀⽔平,房贷利率,recession持续时间,失业率,房屋库存等情况。

何时抄底,我们需要⾛⼀步看⼀步,密切关注美联储加息或降息的⻛向标以及市场的变化,更需要亲⾃投⼊到市场中去。所谓的底,是相对⽽⾔的。

对于刚需⾃住房买家和投资买家,考量的因素和买房的策略是不同的。另外,每个⼈的⻛险承受能⼒也不同,要根据⾃身的情况⽽定。