20年前,抵押贷款利率也是7%,但现在的情况,对于买房者来说,比那时要糟糕得多。

在今天的市场上,买家正面临着严重的库存短缺,高昂的房价,而且购买力比二十多年前要低很多,这很可能成为一场严重的危机。

我们对比一下20年前和现在各个方面的不同表现:

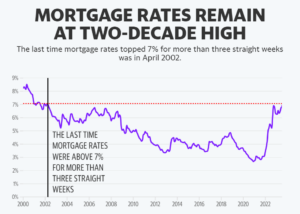

1、抵押贷款利率

现在30年固定贷款的平均利率为7.12%,连续第四周超过7%,这是自2002年4月以来的首次。

而在20年前,尽管抵押贷款利率在7%以上,但在此之前的十年大部分时间里,贷款利率都在7%左右。这和现在完全不同。

根据房地美的数据,从1992年到2002年4月,房贷利率平均为7.66%。之后开始下跌至2006年年中,平均为6.03%,同时房地产泡沫也达到顶峰。

2000年初期,美联储担心通缩,核心PCE价格指数从2001年3月到2002年3月仅上涨1.4%。而现在,美联储担心通胀,核心PCE价格指数年度同比上涨4.1%。

根据今年6月的统计,91.8%的美国房主的抵押贷款利率低于6%。82.4%的房主的贷款利率低于5%,62%的房主的利率低于4%。

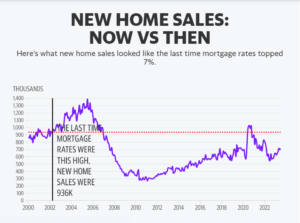

2、供应和需求

现在所有拥有低抵押贷款利率的房主都不想也不能出售房屋,这就产生了锁定效应。

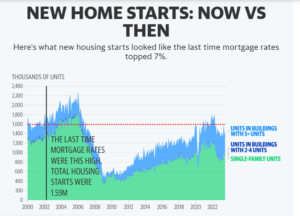

库存处于历史低位,销售低迷。买家没有办法,只好涌入新房市场,促进了新房的销售。建商加大了建设力度,但这还不足以抵消房屋供应的短缺。

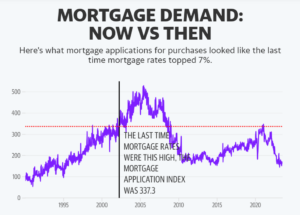

需求仍然很旺盛,但也可能很快会发生变化。千禧一代已经进入组建家庭和买房的黄金时期,但随着利率超过7%,申请购房的人数一直在下降。

而20年前,情况有所不同。

2002年的一份记录劳动力市场的报告显示,尽管经济从2001年3月开始进入了为期八个月的衰退,但这一影响在当年的大部分时间里都没有影响零售和住房。消费者信心在2001年911恐怖袭击和失业率上升后才开始减弱。现房和新房的销售都保持稳定,房地产就业也是如此。

当时,独栋住宅的开工率、新房销售和现房销售都高于现在。抵押贷款申请量也继续攀升,这表明需求稳定,与今天的情况正相反。

3、房价

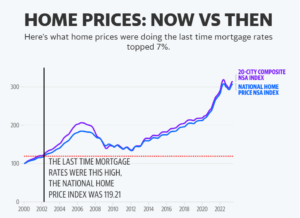

现在和20年前,房价都出现了大幅上涨。但最近的增长速度已经超过了20年前的增长速度。

当贷款利率在疫情中创下历史新低时,买家开始哄抬价格。根据标普Case-Shiller全国房价指数,从2020年1月到2022年6月的历史最高点,房价上涨了45.15%。

购房者增加了预算,加剧了市场竞争,这导致房价的上涨远远超过收入,因为利率很低,购房者能够用同样的收入购买更昂贵的房子。

随着利率提升,去年房价下跌了七个月,但今年开始复苏,目前的价格仍比2020年1月高出45.12%,略低于历史峰值。

20年前,房价也在上涨,但速度并不相同。

2000年1月至2002年6月期间,房价上涨了22.3%,仅约为疫情前至2022年峰值增长率的一半。 当时尽管房屋的价格也在上涨,但由于贷款利率开始放缓,买家负担能力也有所提高。整体趋势较现在要平缓许多。

4、可负担性

现在和20年前最大的区别可能是房价的负担能力。2002年4月,购买中等价位住房,需要家庭收入的27%来支付抵押贷款。

相比之下,现在的购房者,需要花费家庭收入的38.30%来支付中等价位房子的贷款。

还有就是比较房价中值与收入中值的比率。

1975年到2000年,房价中值平均是家庭收入中值的3.6倍。现在,这一数字已跃升至收入中值的5.9倍。

这一切都在于利率的快速上升,远远超过了收入的增长水平。导致目前市场陷入僵局,尽管买房需求仍旧强劲,但越来越多的人因为买不起而退出市场。

未来随着经济、利率的变化,房产市场的供需关系终将被打破,从而影响房价的走势。而现在,对于投资者来说,也许能做的就是积极等待。